万亿资金撒下机构依旧饥渴 紧平衡料成常态

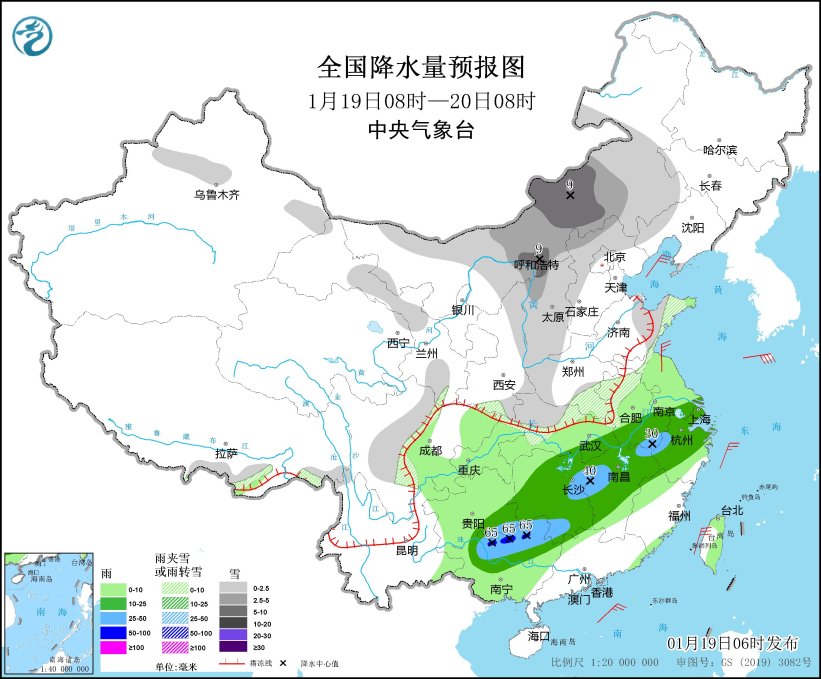

交易员表示,近万亿央行资金释放后,市场资金面紧势尚未见有效缓解,而月底效应渐增叠加大盘可交换债发行,无疑令短期资金面“雪上加霜”。

倾向运用“短钱”和“贵钱”

不仅有月末效应、可交换债申购,10月份的其他季节性、时点性因素也不少。例如,10月通常是缴税大月。过去三年10月份新增财政存款均超过5000亿元。同时,资本外流压力也不见减轻。近期人民币汇率再现快速贬值,外汇占款可能延续大幅减少的势头。内外不利因素叠加,或许为眼下流动性紧张提供了很好的理由。

但今年下半年以来,流动性频现波动、稳定性下降,资金利率中枢一直缓步上移。从R007利率走势上看,6月以来,资金面短时“旱情”反复上演,期间7天回购利率运行中枢稳步抬升,10月最新算术均值为2.60%,5月则为2.43%。无论是流动性波动还是资金利率走势,都表现出一定的趋势性,而且是收紧的趋势。

回顾今年货币政策操作,政策工具的变化无疑是最显著变化。一方面,央行明显减少了对法定准备金率工具的运用。降准释放的是无期限、极低成本的资金,而无论是逆回购还是MLF,期限都更短,成本也更高。今年央行更倚重“逆回购+MLF”的操作模式来调控流动性,虽可保持资金总量不明显减少,但因运用的是“短钱”和“贵钱”,一定程度上降低了流动性稳定性,也导致机构从央行融资的成本上升,间接推高市场资金利率水平。另一方面,8月以来央行逆回购和MLF操作的加权期限均有所延长,更长期限的逆回购或MLF成本更高,进一步提高了金融机构从央行融资的成本。

应该说,同样面对流动性维稳需求,当前央行表现出的对于“短钱”和“贵钱”的运用倾向,揭示了货币当局态度的微妙变化。而在流动性“由奢入俭”背后,外汇占款减少可能是直接原因,与央行调整货币政策操作也有莫大关系。

来源:中国小康网